L’indemnité de départ à la retraite est une prime versée par l’employeur, au salarié qui…

Le PER, un bon plan pour réduire ses impôts et préparer sa retraite ?

Un an après son lancement, le PER, institué par la loi Pacte du 22 mai 2019, s’impose désormais comme le seul dispositif d’épargne retraite, individuelle ou collective, ouvert aux nouvelles souscriptions. Il ménage, comme le PERP et les contrats Madelin avant lui, de belles marges de déductibilité à ses adhérents, mais l’optimisation de ce levier fiscal appelle quelques précautions.

Soucieux d’attirer les Français vers l’épargne longue, le gouvernement a choisi de jouer avec le nouveau PER (plan d’épargne retraite) la double carte de la souplesse (on peut récupérer cette épargne sous forme de capital à échéance ou avant terme en cas de déblocage consécutif à un accident de la vie ou à l’achat de sa résidence principale) et de la fiscalité allégée.

Avant la création du PER, seuls les dispositifs en rentes, aujourd’hui fermés à la commercialisation (mais toujours susceptibles d’être alimentés par leurs souscripteurs) que sont les PERP, les régimes Préfon, Corem, les contrats Madelin et d’entreprise (article 83), profitaient, en contrepartie de leur caractère contraignant, d’un alléchant régime de déductibilité. Désormais étendue au PER, cette substantielle économie d’impôt exige toutefois d’être soupesée à l’aune de son incidence globale, le capital (ou la rente) issu(e) de ce plan de long terme étant taxable en phase de liquidation. .

Une déduction à plusieurs vitesses

Chaque année, les cotisations individuelles et facultatives versées par un épargnant dans un PER individuel (ou collectif souscrit par l’entreprise pour le compte de ses salariés) sont déductibles de son revenu imposable global dans une double limite : 10 % des revenus professionnels nets de frais de l’année n-1, eux-mêmes plafonnés à 8 fois le Pass* (plafond annuel de la Sécurité sociale) de l’année n-1. Soit, en 2020, un maximum de 32.419 euros, un plancher de 4.052 euros étant prévu pour les faibles revenus. Attention, comme le rappelle Pierre-Emmanuel Sassonia, directeur associé d’Eres, spécialiste de l’épargne retraite, « il faut déduire de ce montant les cotisations retraite dont le contribuable a éventuellement bénéficié au sein de son entreprise en année n-1 (abondement, cotisations de retraite supplémentaire obligatoires…) et ne pas oublier qu’un versement effectué sur un ‘vieux’ PERP entame également cette enveloppe ».

Cet avantage fiscal bénéficie à tous les souscripteurs, y compris les TNS (travailleurs non salariés) dès lors que ces derniers choisissent de déduire leurs cotisations PER de leur revenu global. Toutefois, en ligne avec ce qui prévaut pour les anciens contrats Madelin, les TNS peuvent toujours opter pour un calcul assis sur leur revenu professionnel. La déduction correspond alors à 10 % du bénéfice (BIC, BNC,..) imposable de l’année, limitée à 8 fois le Pass de l’année* (soit 32.909 euros en 2020).

Mais pour les indépendants dont le bénéfice dépasse un Pass, elle est majorée de l’équivalent de 15 % de la fraction de ce même bénéfice comprise entre 1 et 8 Pass (soit au maximum 43.193 euros en 2020). En clair, cela signifie qu’on pourra dans ce cas déduire cette année jusqu’à 76.101 euros au titre de son épargne retraite.

Une cotisation ajustable

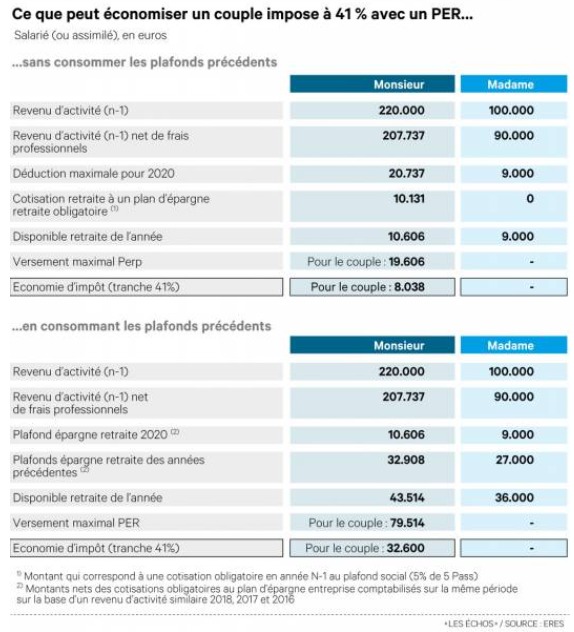

Comme le PERP avant lui, le PER offre en effet une appréciable cerise sur le gâteau : les plafonds annuels de déductibilité non consommés sont valables trois ans, donc utilisables rétroactivement selon des modalités très souples. Pour se ménager de la marge d’une année sur l’autre, on pourra diluer l’effet rétroactif de son PER, en consommant progressivement cette « réserve ». Cette règle valant pour chacun des conjoints, certaines stratégies de mutualisation se révèlent fiscalement fort efficaces (voir tableau).

« Le PER peut être particulièrement adapté dans le cas d’une rentrée d’argent exceptionnelle », note Olivier Rozenfeld. Compte tenu du caractère progressif du barème de l’impôt, il faut toutefois garder à l’esprit qu’il n’est pas toujours nécessaire de cotiser au « taquet » du plafond retraite pour optimiser l’avantage fiscal du PER. Un contribuable marié avec deux enfants à charge qui paie un peu plus de 11.000 euros d’impôt pour un revenu imposable de 85.500 euros, profitera, ainsi avec un versement maximum de 8.550 euros sur son PER, d’une économie d’impôt de l’ordre de 2.000 euros. Elle serait de 1.700 euros en versant 3.000 euros de moins (5.600 euros), soit relativement plus rentable. « Déduire au plus juste exige systématiquement des calculs préalables », rappelle Olivier Rozenfeld.

Une économie d’impôt relative

Comme le remarque Pierre-Emmanuel Sassonia, « elle sera d’autant plus efficace que le retraité qui récupère cette épargne passera à une tranche marginale inférieure du fait de la baisse de ses revenus ». Qu’elles prennent la forme d’un capital ou de rentes viagères, les sommes générées par le PER en phase de liquidation sont taxables selon des modalités précises.

Si l’on opte pour une sortie en capital one shot ou programmée dans le temps (pour générer des revenus réguliers), l’épargne sera soumise au barème de l’impôt sur le revenu (IR) hors plus-values, lesquelles sont redevables du PFU (prélèvement forfaitaire unique de 30 % dont 17,2 % de prélèvements sociaux pris uniquement à la sortie). Si on préfère toucher une rente viagère, elle sera fiscalisée sur la base du régime des pensions de retraite, mais les prélèvements sociaux seront dus uniquement sur 40 % de la rente entre 60 et 69 ans et 30 % au-delà.

A noter, si le PER est souscrit dans un cadre collectif, la quote-part d’épargne générée par les primes d’entreprise (intéressement, participation, abondement…) reste exonérée d’impôt sur le revenu (seules les plus-values sont soumises aux prélèvements sociaux). Quant à la rente issue de cette même quote-part, elle sera taxée sur la base d’une assiette dégressive selon l’âge du rentier (barème des rentes viagères à titre onéreux également appliqué pour les prélèvements sociaux).

Efficacité globale

« Dans 95 % des cas l’effet de levier qu’induit la déduction à l’entrée sur la capitalisation finale supplante le surcoût fiscal de la sortie », indique néanmoins Olivier Rozenfeld. 10.000 euros investis par un souscripteur imposé à 30 % correspondent en effet à un effort d’épargne de 7.000 euros, mais ce sont bien 10.000 euros qui fructifient. « La plus-value nette d’un investissement PER est pratiquement toujours supérieure à celle de l’assurance-vie, elle est par exemple de + 17 % pour un épargnant taxé à 41 % à l’entrée et à la sortie et de + 36 % si cette même personne est taxée à 30 % au moment de sa retraite », précise Pierre-Emmanuel Sassonia.

*Plafond annuel de la Sécurité sociale fixé à 41.136 euros pour 2020 et 40.524 euros pour 2019.

Source : le 30/10/2020, Laurence DELAIN, Lesechos.fr,

Cet article comporte 0 commentaires